主要航运企业上半年业绩:特立独行者赢

2018年以来,全球经济延续复苏态势,集运业的调整已从过渡期逐步进入稳固期;受市场运力加速增长影响,供需关系仍较脆弱,市场运价承压下行。上半年,上海航运交易所发布的中国出口集装箱综合运价指数均值同比下滑3.8%;国际油价持续上涨,新加坡380CST燃料油平均单价同比大幅上涨28.1%,加剧班轮公司的成本压力。

展望下半年,中远海控表示,世界经济仍处于复苏通道,为集装箱运量增长提供保障。运力方面,目前集装箱船订单处于历史低位,运力交付压力趋缓。同时,集运业经历整合后,未来的发展将更具可持续性,集运市场也将更趋稳定。

对于散运市场形势,招商轮船表示,国际散运市场预计继续复苏,受季节性因素拉动整体水平有望高于上半年,但是依然有不确定性因素,招商轮船维持谨慎乐观的预期。中国沿海市场大宗散货供求关系处于相对平衡、局部偏紧状态,运力供大于求的矛盾有所改善。

至于油运市场前景,招商轮船表示,短期市场形势预计依然严峻,但存在走出低谷的机会,北半球冬季旺季的市场或可有所期待。

集运:独行者赢

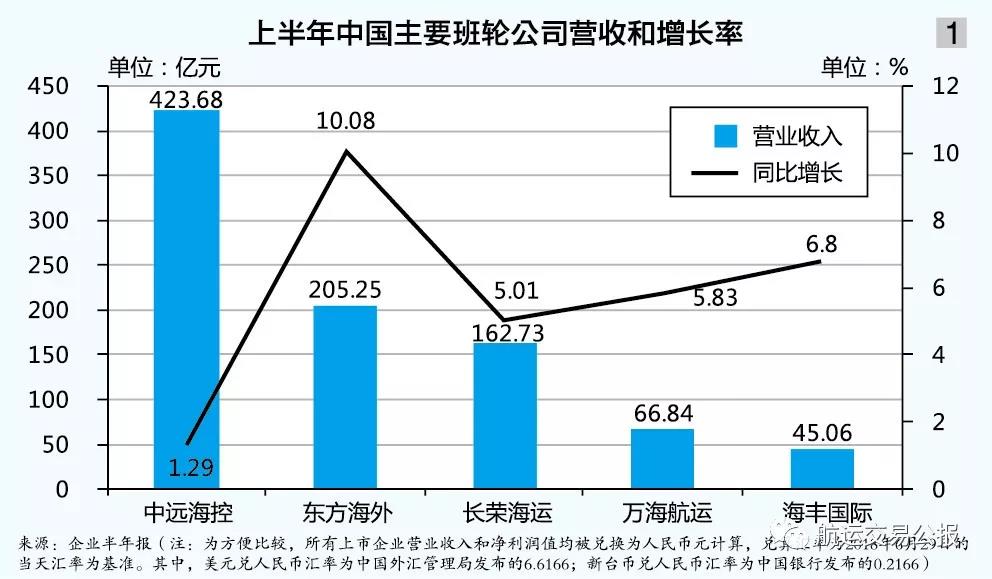

与2017年上半年集运业联盟化出现协同效应不同,上半年航运联盟内的班轮公司大多亏损,而特立独行者如海丰国际和万海航运则逆市取得正面利润。

中远海控:由盈转亏

上半年,中远海控集运板块中远海运集运营业收入423.68亿元,净利润-2.27亿元,归属于母公司所有者的净利润-2.10亿元。除营业收入同比略增1.29%外,利润方面均由盈转亏。不过即便是这样不太理想的业绩,在集运业内也已经算是跑赢大市了。

东方海外国际:亏损扩大

截至6月30日,东方海外国际股东应占亏损为1030万美元(2017年为溢利5360万美元),其中集运及物流业务收入为31.02亿美元,同比增长10.08%,亏损0.77亿美元(2017年同期亏损为0.21亿美元),亏损额扩大0.56亿美元。

东方海外国际表示,与2017年上半年比较,其集运子公司东方海外货量同比增长6%,运载率同比下跌3.1%,每TEU收益同比增长3.5%。

从航线情况而言,太平洋及亚洲/欧洲两条主要东西向航线货量增长持续向好。农历新年前货量强劲为全年表现带来过度乐观期望,但新年后货量偏软回落。整体走势而言,东西向航线货量仍表现活跃,尤以太平洋航线为甚。亚洲区内货量增长持续裹足不前,但好于2017年,除因部分国家经济环境改善外,重整航线网络也功不可没。

燃料成本较2017年上半年显著回升,6月份,新加坡380燃料油价格每吨较2017年6月时高约50%。虽然运费及货量在期内有所改善,但步伐却有所不及,年内整体业绩将明显受油价所左右。然而,相较于过往油价常处每吨超过600万美元水平而言,现时油价仍未重拾高位。

谈到将来,刚刚于日前卸任东方海外国际董事会主席的董建成表示,全球经济无疑将表现活跃,美国也不例外,但贸易战的阴霾仍需审慎对待。虽然集运市场因高货量低货值的特性将面临较小打击,但任何对贸易战将给集运业带来多大程度冲击的预测均难言可靠,唯一可以断言的是贸易壁垒绝非好事,其所带来的负面影响仍需拭目以待。

海丰国际:独树一帜

大多数班轮公司盈利下滑甚至出现亏损,而海丰国际依然保持较好盈利,更显难能可贵。

上半年,海丰国际集运及物流业务赚取的收入由2017年6月30日止的6.38亿美元同比增长约6.8%至6.81亿美元。集运分部业绩为8908万美元(2017年同期为8918万美元),同比略减10万美元。

海丰国际集运及物流业务收入增加主要由于平均运费(不包括互换舱位费收入)由2017年6月30日止6个月的480.3美元/TEU同比增长约8.9%至522.9美元/TEU。

海陆一体化的独特运营模式、专注于为客户提供高品质服务,专注于企业组织能力提升,使得海丰国际以稳健优异的表现在业内独树一帜。

台湾两亏一盈

上半年,长荣海运营业收入为751.3亿新台币,净亏损为17.6亿新台币;阳明海运营业收入为46.3亿新台币,净亏损为57.64亿新台币;万海航运营业收入为308.6亿新台币,净利润为4.06亿新台币。

由此可见,属于OceanAlliance的长荣海运和属于THEAlliance的阳明海运均不同程度报亏;万海航运自2015年8月宣布退出欧线“断臂求生”,并且拒绝联盟化经营,在自己熟知的区域航线中“硬气做自己”后,不仅准班率常常名列前茅,且每当其他班轮公司亏损时,其经营业绩总给业界带来一丝惊喜,成为“别人家的公司”(见图1、2)。

.jpg)

散运:持续复苏

继2017年上半年走出低谷以来,散运市场持续复苏。除了部分的台湾地区散运企业出现利润下降外,其他散运企业普遍出现营业收入和利润均同比增长的良好局面。

中外运航运:跑赢大市

上半年,中外运航运(00368.HK)干散货运输部门收益为2.12亿美元,同比下降12.1%,主要由于2018年调整程租期租业务比例及减少租入船舶的数量所致。但其部门业绩由2017年同期的626.5万美元增至2386.1万美元,同比增长280.87%。

中外运航运表示,上半年,散运市场在世界经济持续复苏、国际贸易量稳步上升的带动下,运输需求平稳增长。与此同时,运力增长速度持续放缓,供需关系进一步改善,业界信心明显增强。虽然受到中美贸易战、燃油价上涨等不利因素影响,但主要大宗商品的海运需求轮番带动市场震荡上行。上半年,反映散运市场景气度的波罗的海干散货运价指数均值为1217点,同比增长25%,上半年在948~1476点波动。

中外运航运取得了跑贏大市的好成绩,为全年经营奠定了良好基础。

招商轮船:盈利增加

受益散运市场回升和VLOC船队规模不断扩大,招商轮船干散货船队盈利显著增加。上半年,招商轮船散货船部门营业收入为7.29亿元,同比增加1.39亿元;净利润为1.49亿元,同比增加1亿元。

招商轮船表示,国际散运市场多年来(即便是2008—2009年全球金融危机时期)持续增长。2018年,预计全球干散货运输需求增长率为5%。与此同时,2018年的运力供给增长预计为1999年以来最低,仅约3%,但是运力供大于求的局面还需要时间改善。与其他船型类似,全球干散货船队平均船龄较轻,随着市场行情上涨,老龄船舶退出和拆解速度近两年有所放慢,很大程度上也会影响供求关系再平衡的进度。

从市场表现看,上半年,大宗商品需求持续增长,散海市场底部不断抬高,呈高位震荡格局。

海运需求方面,中国房地产投资增速高于预期,钢企利润可观,钢材下游需求增加,铁矿石总体需求维持稳定。但铁矿石港口库存高位徘徊,以及环保限产政策,一定程度上抑制了铁矿石的进口需求。受中国环保、安监检查影响,中国煤炭供应始终处于紧平衡状态,而下游用煤需求保持旺盛,4月初短暂出台限制进口煤政策,但随着中国需求强劲,政策相应放宽,总体外贸煤炭进口保持活跃。巴西大豆丰产,年初粮食贸易市场预期较好,但受中美贸易战刺激,国际大豆价格高位震荡,中国压榨利润处于低位,下游需求显露疲态,上半年中国大豆进口量仅增长0.1%。

运力供应方面,上半年,干散货船新船交付155艘(约1440万DWT),拆船33艘(约230万DWT),净增运力1210万DWT,现存运力达11219艘(82880万DWT)。分船型看,海岬型船市场一季度高开低走,二季度震荡回升,上半年市场日租金均值为13963美元;超灵便型市场表现大幅好于2017年同期,整体高位盘整,上半年市场日租金均值为11113美元。

展望下半年,国际散运市场预计继续复苏,受季节性因素拉动整体水平有望高于上半年,但是依然有不确定性因素,招商轮船维持谨慎乐观的预期。中国沿海市场大宗散货供求处于相对平衡、局部偏紧状态,运力供大于求的矛盾有所改善。与此同时,受全球经济复苏不确定性因素增加、贸易保护主义抬头和中美贸易战等影响,中国经济稳增长的任务艰巨,沿海散运市场将承受一定压力。

台湾企业利润下降

与大陆散运企业营业收入和利润普遍增长不同,台湾地区的散运企业则出现分化。新兴航运和慧洋海运利润同比有所下降。

上半年,新兴航运散货船外部收入为12.60亿新台币(2017年同期为11.58亿新台币),部门损益为0.63亿新台币(2017年同期为2.61亿新台币)。

上半年,慧洋海运营业收入61.54亿新台币(2017年同期为52.12亿新台币),税前损益为6.74亿新台币(2017年同期为6.79亿新台币)。

上半年,四维航业营业收入19.57亿新台币(2017年同期为16.33亿新台币)。

上半年,裕民航运营业收入为46.30亿新台币(2017年同期为39.67亿新台币),同比增长16.70%(见表1)。

.jpg)

油运:跌跌不休

上半年,国际油运市场收益水平跌至近20年来历史低位。VLCC中东—中国(TD3C)航线平均运价仅为WS43.22,同比下降约19%,加之国际燃料油价格(新加坡IFO380)同比增长约28%,VLCC平均日收益仅为5905美元/日,同比下降约74%。其中,VLCC中东—远东航线,平均日收益仅为8623美元/日,同比下降约61.76%;其他主要油运航线日收益同比降低也均超过60%。

中国沿海油运市场行情总体稳定。由于部分海洋油平台检修、部分地炼企业受国家成品油税改政策及油价高涨影响而减少加工量,市场总运量同比有所下降,但运价水平保持稳定。上半年,中国沿海成品油运需求向好,沿海成品油运市场行情总体小幅上涨。6月底,上海航运交易所发布的沿海成品油运价指数报收965.47点,较年初上涨1.43%。

中远海能:毛利骤降

中远海能油运业绩出现外贸和内贸分化严重的情况。

外贸油运业务:上半年,中远海能完成外贸油运收入26.16亿元,同比下降17.07%;毛利率-16.41%,同比减少39.77个百分点。

内贸油运业务:上半年,中远海能完成内贸油运收入18.47亿元,同比增长20.78%;毛利率30.66%,同比减少7.01个百分点。内贸油运业务的毛利率有所下降,主要原因是内贸成品油业务比重增加,以及燃油价格同比提高。上半年,中远海能继续保持在内贸原油运输领域的龙头地位和56%的市场份额,并通过增资控股方式收购中石油成品油轮船队,一举成为内贸成品油运输领域的龙头企业。

招商轮船:短期利空

上半年,招商轮船油轮运输营业收入为19.36亿元,同比下降27.19%,部门净亏损2.09亿元。招商轮船表示,上半年业绩出现大幅减少的主要原因为报告期内国际油运市场深度低迷(见表2)。

.jpg)

展望下半年,招商轮船表示,下半年及更远期的国际油运市场将面临较多变数,新造船订单及其交付、老旧船舶拆解与退出、美国原油出口亚洲带来运距变化、中美贸易战、美国单方面退出伊核协议、OPEC及其他主要产油国增加产量、OECD库存提取周期结束、美国可能释放战略储备、压载水和硫排放公约逐步生效和油价及其期现价差结构变化等诸多利多利空因素继续交织,市场存在较多不确定性,短期市场形势预计依然严峻,但存在走出低谷的机会,北半球冬季旺季的市场或可有所期待。

相关资讯

同类文章排行

- 中美,日韩,印巴纷纷捉对厮杀,第一次世界贸易大战已经打响?

- 刚刚!整整63个集装箱,重约2000吨走私冻品被海关查获!5名嫌犯被抓!

- 突发!中方宣布将再次反制美国!亚马逊平台被怼!海关查验率大幅上升!

- 美国宣布3K亿加征关税产品部分推迟至12月15日!越南承压出新规打击转口贸易

- 国办:整治港口/船东/堆场/货代/船代乱收费!集装箱常规费减至400美元内

- 二手设备出口:越南将限制进口二手设备

- 航运新闻2019.06.05

- 航运新闻2019.05.28

- 航运新闻2019.05.27

- 航运新闻早知道 2019.05.22

最新资讯文章

- 出口二手设备 可以用 旧这个品名吗

- 从国内客户处购进进口设备再出口

- 国内的旧设备可以出口到别国吗

- 设备出口越南需要什么手续

- 出口美国机械设备要哪些证书

- 公司进口设备需要什么手续

- 旧设备超过20年还能进口吗

- 旧的设备可以按一般贸易方式出口吗

- 设备进口报关中趣事3:怎么选择好的货代公司

- 设备进口报关中趣事2:丢了报关单怎么办

您的浏览历史